Santoro Wild Purrrrrfect Love Παιδικό Πορτοφόλι Κερμάτων με Φερμουάρ για Κορίτσι Ροζ 1163GJ01 | Skroutz.gr

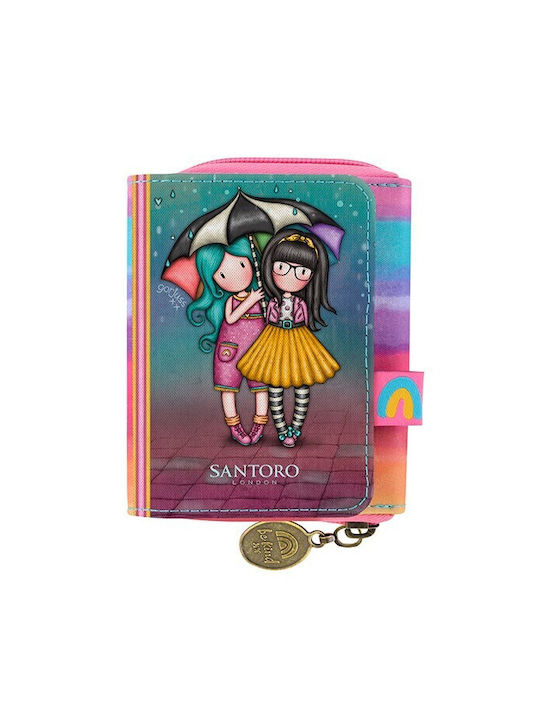

Santoro Little Dancer Παιδικό Πορτοφόλι Κερμάτων με Φερμουάρ & Μπρελόκ για Κορίτσι Ροζ 1044GJ06 | Skroutz.gr

Santoro Circus Moon Buttons Παιδικό Πορτοφόλι Κερμάτων με Φερμουάρ για Κορίτσι Φούξια 872GJ03 | Skroutz.gr

Santoro Dancing Among the Stars Παιδικό Πορτοφόλι Κερμάτων με Φερμουάρ & Μπρελόκ για Κορίτσι Ροζ 1044GJ05 | Skroutz.gr

Santoro Pirate Sea Nixie Παιδικό Πορτοφόλι Κερμάτων με Φερμουάρ για Κορίτσι Μωβ 1078GJ02 | Skroutz.gr

Santoro Wild Smitten Kitten Παιδικό Πορτοφόλι Κερμάτων με Clip για Κορίτσι Ασημί 1162GJ03 | Skroutz.gr